На сегодняшний день существует несколько основных источников финансирования, а именно:

1. Собственные средства правообладателя;

2. Привлеченные средства соинвесторов (привлечение стратегических инвесторов-партнеров, привлечение конечных покупателей);

3. Привлечение средств кредитных организаций (проектное финансирование и инвестиционное кредитование);

4. Публичное привлечение средств (облигационные займы, публичное размещение акций).

1. Собственные средства правообладателя

Данный источник финансирования регулируется Федеральными законами: «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» №39–ФЗ от 25.02.1999 г. (регулирование инвестиционной деятельности) [1], «Об акционерных обществах» №208–ФЗ от 24.11.1995 г. (регулирование деятельности акционерных обществ), «Об обществах с ограниченной ответственностью» №14–ФЗ от 08.02.1998 г. (регулирование деятельности обществ с ограниченной ответственностью), «О государственной регистрации юридических лиц и индивидуальных предпринимателей» №129–ФЗ от 08.08.2001 г. (регулирует деятельность индивидуальных предпринимателей), а так же Гражданским кодексом РФ №51–ФЗ от 30.11.1994 г. (регулирование общих вопросов) [2].

Объектами строительства при такой схеме финансирования выступают объекты как жилой, так и коммерческой недвижимости. В данном случае собственные средства вкладываются на прединвестиционном этапе или же на начальной стадии инвестиционной фазы, далее осуществляется привлечение финансирования от сторонних источников. Необходимость в первоначальном вложений средств собственника заключается в возможности последующего привлечения кредитных займов. Средства правообладателя первично направляются на оформление исходно-разрешительной документации (ИРД), в т.ч. прав на земельный участок и пр. Использование только собственных средств целесообразно при последующей самостоятельном эксплуатации строящегося объекта, например, крупными компаниями сырьевого сектора [1].

Источниками финансирования собственных средств могут выступать: уставной или добавочный капитал организаций, нераспределенная прибыль организаций, ссуды от собственников. Подводя итог по данной схеме финансирования необходимо отметить, что собственные средства правообладателя могут привлекаться на любом этапе жизненного цикла ИСП, однако такое привлечение финансирования применяется совместно с кредитными средствами и облигационными займами в размере от 20 % до 80 % от общего объема финансирования. Основным требованием кредиторов выступает в возможности начального финансирования собственными средствами не менее 15 % затрат до начала кредитования.

2. Привлечение средств соинвесторов

Такая схема финансирования регулируется следующими Федеральными законами: «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости» №214–ФЗ от 30.12.2004 г., «Об ипотеке (залоге недвижимости)» №102–ФЗ от 16.07.1998 г. (регулирование ипотеки площади при наличии механизмов рассрочки, кредитования и прочих обязательств приобретателя), «О рынке ценных бумаг» №39–ФЗ от 22.04.1996 г. (регулирования работы с ценными бумагами) и пр. Гражданский кодекс РФ №51–ФЗ от 30.11.1994 г. (регулирование общих вопросов) [2].

Соинвесторами выступают юридические или физические лица, а так же индивидуальные предприниматели. Объектами строительства, как и в первом случае, выступают объекты жилой и коммерческой недвижимости.

В большинстве случаев соинвесторы предоставляют финансирование ИСП в качестве партнеров собственников на основе различных договоров инвестирования. Целью данных договоров является получение возможности приобретения площади по стоимости, которая будет близка к стоимости строительства. Выделяют несколько основных механизмов регулирования взаимоотношений с инвесторами-партнерами [3, с. 28]:

1. Продажа инвестиционно-строительного проекта;

2. Продажа или отчуждение прав на земельный участок на котором реализуется строительство ИСП;

3. Заключение инвестиционного договора, основополагающим условием которого являются обязательства сторон: закрепление за инвестором соответствующей доли площадей или доход от реализации ИСП;

4. Привлечение средств из данного источника допускается на любом стадии жизненного цикла ИСП, а в качестве вложения собственных средств может выступать сама стоимость земельного участка и оформленная исходно-разрешительная документация.

Поступающие денежные средства от данного источника при моделировании денежного потока относятся к операционному денежному потоку и эффективность их инвестирования определять нецелесообразно.

3. Привлечение кредитных средств

Основные регулирующие документы: федеральный закон «О банках и банковской деятельности» № 395–1 от 02.12.1990 г. (регулирование банковской деятельности), «Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» №254–П от 26.03.2004 г. (регулирование деятельности банков), федеральный закон «Об ипотеке (залоге недвижимости)» №102–ФЗ от 16.07.1998 г. (регулирование залога обеспечения), внутренние регламенты и нормативные документы кредитной организации и пр.

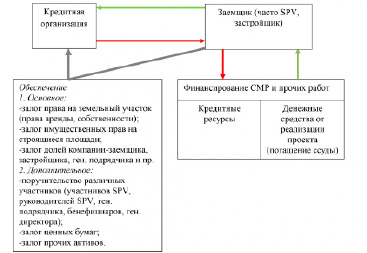

Финансирование ИСП в данном случае осуществляется банком, в основном только после получения разрешения на строительство, а именно на инвестиционном этапе и также после вложения собственных средств в размере 15 % от общих затрат. Проектное финансирование подразумевает собой форму кредита, где возврат вложенных средств и получение доходов от реализации ИСП происходит на эксплуатационной стадии. При проектном финансировании как правило кредитом покрывается от 30 % до 70 % всех затрат Осуществление кредитной сделки происходит согласно рис. 1 [4, с. 391].

Рис. 1. Схема проектного финансирования

Рис. 2. Схема инвестиционного кредитования

Рис. 3. Основные этапы выпуска облигаций

Проектное финансирование применяется в большинстве случаев кредитования ИСП, т.к. является наиболее безопасным как для основной деятельности заемщика, так и банка.

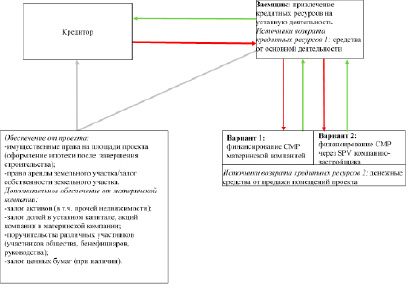

Инвестиционное кредитование. Финансирование ИСП осуществляется посредством предоставления кредита, в таком случае источником погашения выступает вся деятельность заемщика. На рис. 2 приведем схему инвестиционного кредитования [5, с.77].

Инвестиционное кредитование присуще для реализации финансирования объектов коммерческой недвижимости и организаций, которые уже имеют в правообладании объекты, которые возможно использовать в качестве залога по кредиту [5].

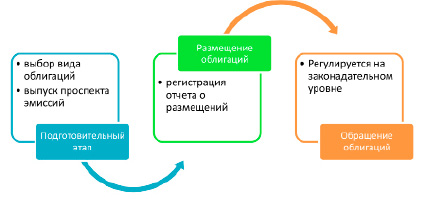

Облигационные займы. Основные регулирующие документы: «Гражданский кодекс Российской Федерации (часть вторая)» №14–ФЗ от 26.01.1996 г., Федеральный закон «О рынке ценных бумаг» №39–ФЗ от 22.04.1996 г., Федеральный закон «Об ипотечных ценных бумагах» №152–ФЗ от 11.11.2003, Приказы ФСФР, пр.

Данный способ финансирования является одним из наиболее эффективным и удобным, так как эмиссия облигаций девелоперами и правообладателями строительных проектов (застройщиками) может способствовать нивелированию отрицательного влияния на показатели проекта повышения ключевой ставки ЦБ РФ и стать альтернативой банковским кредитам. Такой вид займа способствует привлечению средств по более низким процентным ставкам, нежели чем банковские кредиты. Выпуск облигаций содержит несколько основных этапов, которые приведены на рис. 3.

4. Публичное размещение акционерного капитала

Основные регулирующие документы: «Гражданский кодекс Российской Федерации (часть вторая)» №14–ФЗ от 26.01.1996 г., Федеральный закон «О рынке ценных бумаг» №39–ФЗ от 22.04.1996 г., Федеральный закон «Об ипотечных ценных бумагах» №152–ФЗ от 11.11.2003 г., приказы ФСФР, пр.

Одной из основных задач является подготовка организаций к выходу на фондовые площадки.

Библиографическая ссылка

Чубаркина И.Ю., Шагунов С.Д. РЕАЛИЗАЦИЯ ИНВЕСТИЦИОННО-СТРОИТЕЛЬНЫХ ПРОЕКТОВ С ПРИМЕНЕНИЕМ РАЗНЫХ ФОРМ ФИНАНСИРОВАНИЯ // Научное обозрение. Педагогические науки. 2019. № 3-2. С. 106-109;URL: https://science-pedagogy.ru/ru/article/view?id=1967 (дата обращения: 13.02.2026).

science-review.ru

science-review.ru