К 2017 году Нижегородская область, на территории которой располагается Акционерное общество «Сокольская судоверфь», улучшила свое положение в рэнкинге регионов России по индексу промышленного производства и, по данным рейтингового агентства «РИА рейтинг» медиагруппы МИА «Россия сегодня», переместилась с 24 позиции, занимаемой в 2016 году, на 22 из 85 возможных [1]. Данное повышение свидетельствует о высоком уровне эффективности присущей Нижегородской области многоотраслевой экономической системы, обеспечивающей надежное финансовое благосостояние региона и позволяющей области опережать по социально-экономическому развитию близлежащие регионы.

Достаточно развитая многоотраслевая инфраструктура, сложившаяся в регионе, включает в себя обилие производственных организаций, разнообразных по масштабу деятельности и экономическому положению, и поэтому в большей степени опирается на функционирование предприятий с высоким уровнем экономического потенциала. Именно от финансового благосостояния наиболее крупных и типичных для конкретных отраслей предприятий зависит эффективность регионального производства в целом.

В качестве основной проблемы выступает вопрос о том, можно ли считать финансово-хозяйственную деятельность АО «Сокольская судоверфь», располагающегося в Сокольском районе Нижегородской области, эффективной для экономики региона. По данным интервью директора Н.В. Уланова журналистам от 2 марта 2018 года [2], производственные мощности компании, специализирующейся на строительстве кораблей, судов и плавучих конструкций, позволяют ей в год выпускать от 4 судов, выполнять дорогостоящие гособоронзаказы (70-метровый катер водоизмещением 980 т для Балтийского флота, катер-торпедолов водоизмещением 420 т), подписывать долгосрочные госконтракты. Основываясь на приведенных сведениях, можно сделать предварительный вывод о стабильности имущественного положения и существенных масштабах деятельности данного предприятия, зарекомендовавшего себя в отрасли кораблестроения не только на региональном рынке, но и в отношениях с государственными структурами.

Целью исследования является выявление наиболее значимых проблем имущественного положения АО «Сокольская судоверфь» для последующего формулирования рекомендаций по управлению им на основе анализа позитивных и негативных факторов финансового состояния организации.

Одним из элементов политики управления имущественным положением предприятия является выбор подходящей методики его анализа. В силу зависимости финансового состояния исследуемого предприятия от условий соответствующей ему отрасли производства использование традиционных методов финансового анализа будет иметь ряд ограничений (табл. 1). При этом грамотно проведенный факторный анализ деятельности предприятия может позволить выявить внутренние противоречия в финансово-хозяйственной деятельности предприятия, одним из эффективных способов разрешения которых является локальный компромисс, достижимый в рамках применения конфликтно-компромиссной методологии управления [3; 4].

Таблица 1

Ограничения в использовании методов финансового анализа при оценке финансового состояния АО «Сокольская судоверфь»

|

Метод финансового анализа |

Наличие ограничений в использовании метода |

Условия возникновения ограничений в использовании метода |

Ограничения в использовании метода |

|

1 |

2 |

3 |

4 |

|

Горизонтальный (динамический) анализ |

+ |

1. Искажение значений статей баланса в результате воздействия фактора инфляции. |

1. Невозможность учесть реальный уровень инфляции, вызываемые ей диспропорции в структуре баланса и несопоставимость данных. |

|

2. Осуществление государством политики, направленной на защиту отрасли. |

2. Снижение адекватности расчетов по причине трудоемкости сопоставления данных отчетности с вводимыми государством нормативами. |

||

|

Вертикальный (структурный) анализ |

– |

Нет |

Нет |

|

Анализ финансовых коэффициентов |

+ |

1. Манипуляции с ценой на производимую продукцию для поддержания доминирующего положения в отрасли. |

1. Неоднозначность трактовки смысла значений финансовых коэффициентов, чувствительных к любым изменениям. |

|

2. Возникновение в отрасли барьеров для развития производства, связанных с оттоком инвестиций. |

2. Относительность универсальных нормативных значений, не учитывающих отраслевую специфику. |

||

|

Трендовый анализ |

+ |

1. Манипуляции с ценой на производимую продукцию для поддержания доминирующего положения в отрасли. |

1. Невозможность учесть широкие диапазоны колебаний величин выбранных для анализа активов и пассивов. |

|

2. Повышение риска прихода в отрасль потенциальных конкурентов. |

2. Невозможность учесть влияние на общие тенденции фундаментальных факторов внешней среды в связи с зависимостью выходного показателя исключительно от времени. |

||

|

Сравнительный анализ |

– |

Нет |

Нет |

|

Факторный (интегральный) анализ |

+ |

1. Субъективная идентификация внутренних факторов и факторов, образовавшихся в отрасли. |

1. Снижение адекватности расчетов по причине произвольного выбора факторов, влияющих на финансовое состояние предприятия, и применение разных вариантов их перестановок. |

|

2. Вынужденное осуществление смены факторов в результате изменения направлений деятельности предприятия. |

2. Снижение адекватности расчетов по причине пренебрежения точностью оценки одних факторов и акцентирование на влиянии других. |

Современными отечественными и зарубежными экономистами разработаны методики оценки финансового состояния предприятия, позволяющие устранить ограничения в использовании вышеуказанных методов. Наиболее известными являются методики Е.А. Дорофеева, А.И. Ильинского, Р. Мюррея и Б. Грэма. Основой методики, предложенной Е.А. Дорофеевым, является исследование воздействия на финансовое состояние российских предприятий внутренних и внешних факторов конкурентоспособности [5]. Методика А.И. Ильинского позволяет оценить воздействие факторов фондового рынка на финансовое состояние как самих предприятий, так и занимаемой ими отрасли производства [5]. Методики Р. Мюррея и Б. Грэма, выступающие продолжениями теорий О.В. Ефимовой, М.И. Баканова, Р. Брейли, К. Хитчинга, Г.П. Герасименко, М.С. Абрютиной, Дж. Блиссе, Д. Стоуна об анализе оборачиваемости средств предприятия, предполагают осуществление прогнозов изменения финансовых показателей предприятия и отрасли в целом [5].

Обобщая вышеизложенное, в основе достоверного анализа имущественного положения АО «Сокольская судоверфь» должно лежать использование соответствующих традиционных методов финансового анализа с устранением присущих им ограничений.

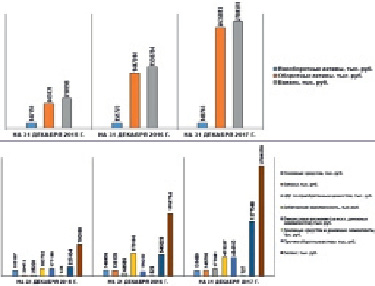

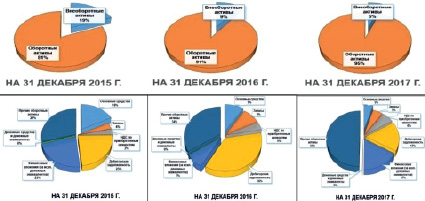

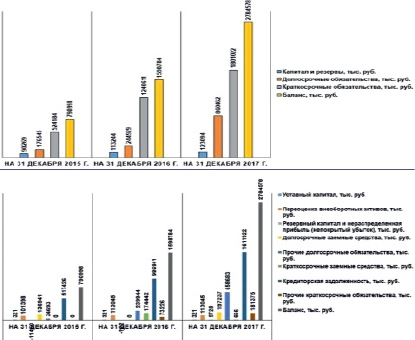

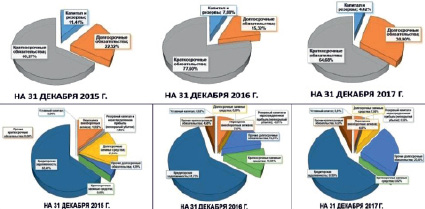

Анализ структуры и динамики статей актива и пассива баланса исследуемого предприятия за период с 31 декабря 2015 года по 31 декабря 2016 года по данным бухгалтерского баланса [2], необходимый для оценки имущественного положения организации, представлен на рис. 1–4. На основании полученных соотношений внеоборотных и оборотных активов (5 % и 95 %) на конец периода), собственных и заемных источников финансирования (4 %, 31 % и 65 % на конец периода) правомерно оценивать имущественное положение предприятия как неустойчивое и нестабильное. Деятельность организации полностью зависит от заемных средств при практически полном отсутствии собственного капитала, а основой функционирования являются краткосрочные обязательства, что исключает ее эффективность для экономики Нижегородской области.

Рис. 1. Динамика активов АО «Сокольская судоверфь» за период с 31 декабря 2015 года по 31 декабря 2017 года

Рис. 2. Структура активов АО «Сокольская судоверфь» за период с 31 декабря 2015 года по 31 декабря 2017 года

Рис. 3. Динамика пассивов АО «Сокольская судоверфь» за период с 31 декабря 2015 года по 31 декабря 2017 года

Рис. 4. Структура пассивов АО «Сокольская судоверфь» за период с 31 декабря 2015 года по 31 декабря 2017 года

При анализе структуры имущества и источников его формирования удалось выявить ряд позитивных и негативных факторов и проблем, вызываемых воздействием негативных на изменение показателей финансового состояния (табл. 2). Данные факторы оказывают влияние на статьи баланса и определяют существующее на предприятии имущественное положение.

Таблица 2

Факторы финансового состояния АО «Сокольская судоверфь» (по результатам оценки имущественного положения предприятия за период с 31 декабря 2015 г. по 31 декабря 2017 г.)

|

Статья баланса |

Фактор финансового состояния |

Характер воздействия |

Проблема, определяемая воздействием фактора |

|

1 |

2 |

3 |

4 |

|

Актив баланса |

|||

|

Основные средства |

Уменьшение активной части основных производственных фондов |

Негативное |

1. Сокращение масштабов производства 2. Потеря конкурентоспособности на рынке |

|

Запасы |

Благоприятная конъюнктура рынка поставок материалов и сбыта готовой продукции |

Положительное |

– |

|

НДС по приобретенным ценностям |

Повышение риска существования в отрасли неучтенного оборота наличных денег |

Негативное |

Снижение оборачиваемости наличных денег |

|

Окончание табл. 2 |

|||

|

1 |

2 |

3 |

4 |

|

Дебиторская pадолженность |

Взвешенность кредитной политики предприятия |

Негативное |

Необъективное определение критериев платежеспособности дебиторов |

|

Финансовые вложения (за исключением денежных эквивалентов) |

Стабильность дивидендной политики предприятия |

Положительное |

– |

|

Пассив баланса |

|||

|

Переоценка внеоборотных активов |

Регулярное подведение первоначальной стоимости основных средств к восстановленной |

Негативное |

Возникновение правовых нарушений |

|

Нераспределенная прибыль (непокрытый убыток) |

Специфика финансовой деятельности организации |

Негативное |

Собирательный фактор (комплекс проблем) |

|

Благоприятная конъюнктура рынка |

Положительное |

– |

|

|

Заемные средства (долгосрочные) |

Неэффективность структуры затрат |

Негативное |

Низкий уровень нераспределенной прибыли |

|

Прочие обязательства (долгосрочные) |

|||

|

Заемные средства (краткосрочные) |

Увеличение общего объема закупок на условиях последующей оплаты |

Негативное |

Просроченная кредиторская задолженность |

|

Кредиторская задолженность |

|||

|

Прочие обязательства (краткосрочные) |

|||

При проведении анализа структуры и динамики статей актива и пассива баланса АО «Сокольская судоверфь» второе ограничение в использовании горизонтального (динамического) анализа, связанное со снижением адекватности трактовки расчетов, было устранено посредством определения вышеуказанных факторов финансового состояния предприятия, создающих условия для чувствительности показателей баланса к изменениям внутренней и внешней среды предприятия.

Таким образом, в качестве основополагающих рекомендаций по управлению имущественным положением АО «Сокольская судоверфь» предложены следующие направления:

– пополнение собственных оборотных средств;

– снижение переоценки внеоборотных активов;

– сокращение дебиторской и кредиторской задолженностей;

– ускорение оборачиваемости запасов;

– увеличение активной части основных производственных фондов;

– стимулирование продаж товаров на рынке.

При проведении грамотных внутрифирменных мероприятий у предприятия появятся возможности улучшения имущественного положения и эффективности финансовой деятельности, необходимой для удержания многоотраслевого хозяйственного потенциала Нижегородской области.

science-review.ru

science-review.ru